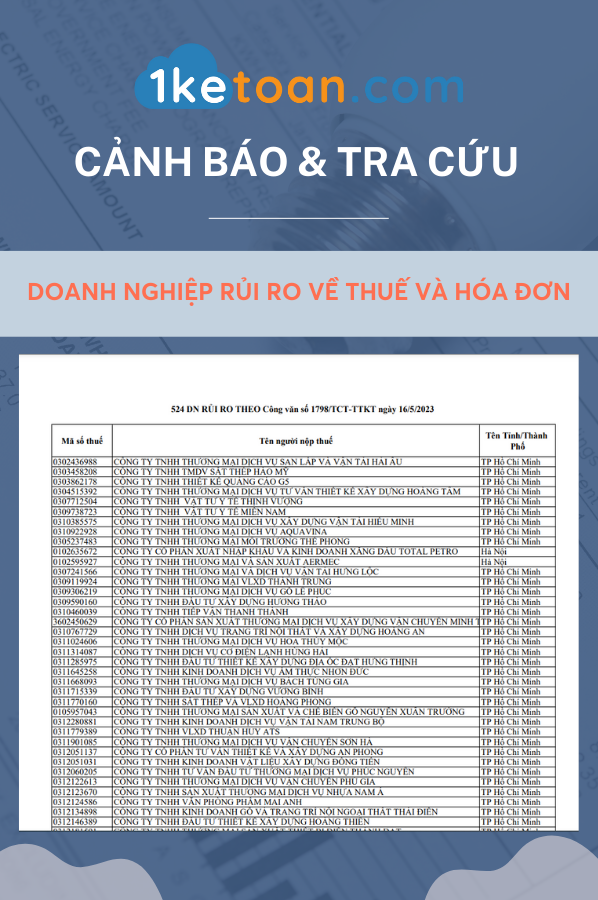

[Cảnh báo] Danh sách 524 doanh nghiệp rủi ro về hóa đơn

Hóa đơn không hợp pháp là một vấn đề nghiêm trọng trong hoạt động kinh doanh. Đối với các doanh nghiệp, việc sử dụng hoặc phát hành hóa đơn không hợp pháp có thể dẫn đến các hậu quả pháp lý nghiêm trọng. Ngày 16/5/2023 Tổng cục Thuế ban hành công văn 1798/TCT-TTKT năm 2023, kèm theo danh sách 524 doanh nghiệp rủi ro về hóa đơn trên cả nước. Mời bạn đọc cùng 1KETOAN.COM tìm hiểu về thông tin này qua bài viết dưới đây.

Doanh nghiệp rủi ro về hóa đơn

Khái niệm

Hóa đơn không hợp pháp có thể được sử dụng nhằm mục đích trốn thuế, gian lận tài chính, lừa đảo hoặc thực hiện các hoạt động kinh doanh bất hợp pháp.

Trong công văn 1798/TCT-TTKT công bố danh sách các doanh nghiệp rủi ro về hóa đơn. Đây là các doanh nghiệp xuất hóa đơn không hợp pháp, phát hành hoặc xuất bản hóa đơn mà không tuân thủ đúng quy định và yêu cầu pháp luật liên quan. Điều này có thể bao gồm việc xuất hóa đơn không chính xác, không có giá trị pháp lý, hoặc sử dụng các hình thức gian lận trong quá trình giao dịch kinh doanh.

Rủi ro khi giao dịch với doanh nghiệp rủi ro về hóa đơn

- Không có giá trị pháp lý: Điều này có nghĩa là bạn không thể sử dụng hóa đơn đó để khấu trừ thuế hoặc chứng minh các giao dịch kinh doanh.

- Vi phạm pháp luật và truy cứu trách nhiệm: Nếu bị phát hiện, doanh nghiệp bạn có thể đối mặt với truy cứu trách nhiệm hành chính/hình sự hoặc phạt tiền từ cơ quan thuế hoặc các cơ quan chức năng. Không ngoại trừ rủi ro pháp lý liên quan kiện tụng.

- Mất uy tín và hình ảnh doanh nghiệp: Việc liên kết với các tổ chức hoặc cá nhân không đáng tin cậy có thể làm mất lòng tin của khách hàng và đối tác kinh doanh.

Công văn 1798/TCT-TTKT 2023 của Tổng cục thuế

Ngày 16/5/2023, Tổng cục Thuế ban hành Công văn 1798/TCT-TTKT năm 2023 về rà soát, xử lý hóa đơn không hợp pháp.Theo đó, công bố 524 doanh nghiệp rủi ro về hóa đơn GTGT.

Để rà soát, xử lý thuế đối với các hành vi mua, bán hóa đơn trái pháp luật, Tổng cục Thuế yêu cầu các Cục Thuế thực hiện:

(1) Tiếp tục rà soát, thực hiện theo hướng dẫn, chỉ đạo của Tổng cục Thuế tại Công văn 129/TCT-TTKT ngày 9/11/2022, Công văn 133/TCT-TTKT ngày 23/11/2022 để kịp thời báo cáo đầy đủ các nội dung về Tổng cục Thuế theo đúng quy định.

(2) Ngoài ra, các Cục Thuế tập trung vào việc rà soát các hóa đơn xuất bán ra của 524 doanh nghiệp nêu trên.

– Yêu cầu giải trình, xử lý đối với các doanh nghiệp thuộc cơ quan thuế quản lý đã sử dụng hóa đơn của doanh nghiệp trong số 524 doanh nghiệp.

– Rà soát các hóa đơn trong năm 2020, năm 2021, năm 2022 (hóa đơn chưa cập nhật thông tư 78), mà doanh nghiệp thuộc danh sách 524 doanh nghiệp đã xuất bán ra, không có trong dữ liệu hóa đơn điện tử của Tổng cục Thuế.

– Các Phụ lục đính kèm Công văn 1798/TCT-TTKT năm 2023 gồm:

+ Phụ lục số 1: Danh sách 524 doanh nghiệp.

+ Phụ lục số 2. Bảng kê hóa đơn sử dụng của 524 doanh nghiệp đã kê khai thuế GTGT, thuế TNDN.

+ Phụ lục số 3: Bảng tổng hợp kết quả rà soát, xử lý về thuế đối với việc sử dụng hóa đơn của 524 doanh nghiệp.

(3) Cơ quan thuế ban hành thông báo đề nghị doanh nghiệp ngừng sử dụng hóa đơn điện tử có mã của cơ quan thuế hoặc ngừng sử dụng hóa đơn điện tử không mã của cơ quan thuế theo quy định tại Điều 16 Nghị định 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ.

Tải file Excel tra cứu Danh sách 524 DN RỦI RO THEO Công văn số 1798/TCT-TTKT ngày 16/5/2023 TẠI ĐÂY

Hướng dẫn xử lý các hóa đơn đầu vào từ doanh nghiệp rủi ro về hóa đơn

Hướng dẫn tra cứu doanh nghiệp rủi ro hóa đơn trên cả nước

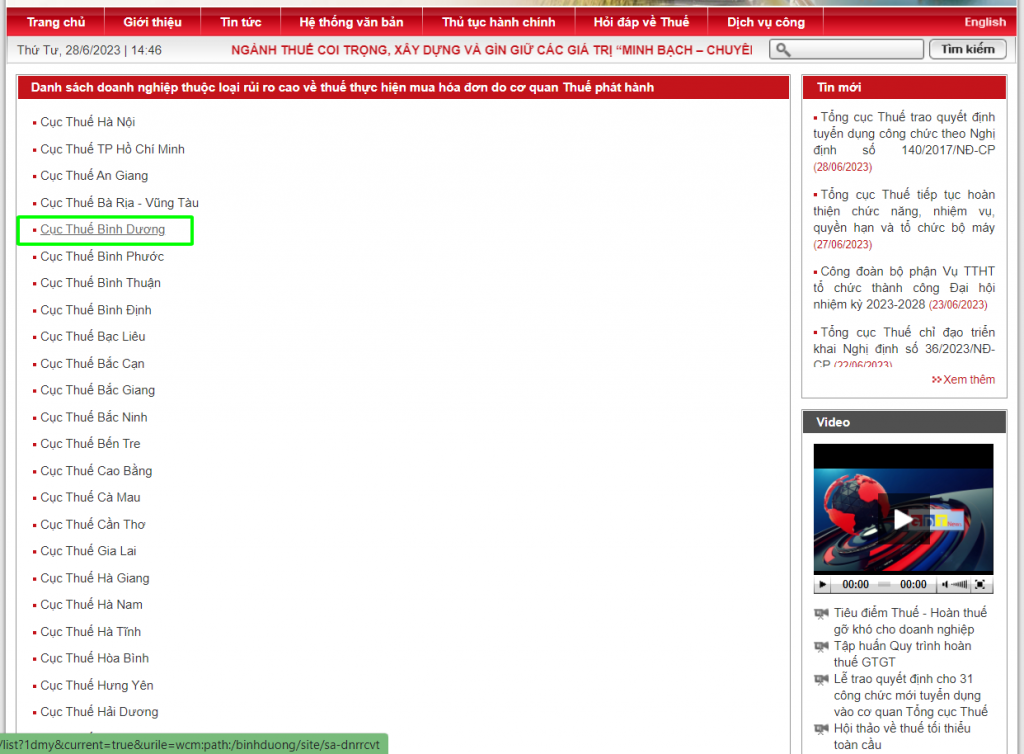

- Bước 1: Truy cập trang của Tổng cục Thuế theo đường link: https://www.gdt.gov.vn/

- Bước 2: Trên giao diện của trang Tổng cục Thuế, di chuột và chọn “DANH SÁCH DOANH NGHIỆP THUỘC LOẠI RỦI RO CAO VỀ THUẾ” ở thanh bên phải của trang chủ.

Màn hình hiện ra “Danh sách doanh nghiệp thuộc loại rủi ro cao về thuế thực hiện mua hóa đơn do cơ quan Thuế phát hành” sắp xếp theo tỉnh thành.

- Bước 3: Chọn Cục Thuế cần tra cứu

- Bước 4: Tải file để tra cứu

Hướng dẫn xử lý hóa đơn đầu vào từ các doanh nghiệp nằm trong danh sách 524 doanh nghiệp rủi ro về thuế

| Trường hợp | Cơ quan thuế xử lý | DN nhận hóa đơn đầu vào xử lý |

| Trường hợp hóa đơn phát sinh trước ngày doanh nghiệp bán hàng bỏ trốn: | – Cơ quan thuế phải kiểm tra và xác định có hàng hóa thực tế mua hay mua bán hóa đơn khống để xử lý vi phạm– Yêu cầu doanh nghiệp chứng minh và chịu trách nhiệm trước pháp luật việc mua bán là có thật; được sử dụng để phục vụ hoạt động kinh doanh đã bán ra và đã kê khai thuế, có hạch toán kế toán đầy đủ, đúng quy định. | DN được khấu trừ thuế GTGT đầu vào theo hóa đơn mua hàng đó và tính vào chi phí khi xác định thu nhập chịu thuế TNDN. |

| Trường hợp hóa đơn phát sinh sau ngày doanh nghiệp bán hàng bỏ trốn: | DN không được khấu trừ thuế GTGT đầu vào và không được tính vào chi phí khi xác định thu nhập chịu thuế TNDN. | |

| Trường hợp doanh nghiệp chưa kê khai khấu trừ thuế GTGT: | Cơ quan thuế thông báo bằng văn bản cho doanh nghiệp biết để kịp thời rà soát, thực hiện các công tác hóa đơn đúng pháp luật. | – DN tạm dừng kê khai khấu trừ thuế GTGT đối với các hóa đơn có dấu hiệu vi phạm pháp luật– DN chờ kết quả chính thức cơ quan có thẩm quyền.– DN chỉ được thực hiện kê khai khấu trừ thuế GTGT đầu vào đối với các hóa đơn không có dấu hiệu vi phạm pháp luật. |

| Trường hợp doanh nghiệp đã kê khai khấu trừ thuế GTGT: | Cơ quan thuế thông báo bằng văn bản cho doanh nghiệp biết để kịp thời rà soát, thực hiện các công tác hóa đơn đúng pháp luật. | DN kê khai điều chỉnh giảm số thuế GTGT đã khấu trừ. |

| Trường hợp doanh nghiệp khẳng định việc mua bán hàng hóa và hóa đơn GTGT đầu vào sử dụng kê khai khấu trừ là đúng quy định: | Cơ quan thuế thực hiện thanh tra, kiểm tra tại doanh nghiệp để kết luận và xử lý vi phạm theo quy định. | DN cam kết chịu trách nhiệm trước pháp luật. |

| Trường hợp hóa đơn của doanh nghiệp có rủi ro cao về thuế mà chứng minh được việc mua bán có thật, đúng quy định: | DN được khấu trừ thuế giá trị gia tăng đầu vào theo hóa đơn mua hàng đó và tính vào chi phí khi xác định thu nhập chịu thuế thu nhập doanh nghiệp. | |

| Trường hợp hóa đơn của doanh nghiệp có rủi ro cao về thuế mà không chứng minh được việc mua bán là có thật: | Cơ quan Thuế xem xét và đưa ra kết luận xem đây có phải hành vi mua bán khống hóa đơn hay không và có quyết định xử phạt tương ứng. | DN kê khai điều chỉnh giảm số thuế GTGT đã khấu trừ và không được tính vào chi phí được trừ khi xác định thuế thu nhập doanh nghiệp. |

Hành vi mua bán hóa đơn GTGT trái phép sẽ bị truy cứu trách nhiệm hình sự như thế nào?

Mức xử phạt các cá nhân, tổ chức phạm tội mua bán trái phép hóa đơn như sau:

(1) Đối với cá nhân:

– Phạt tiền từ 50 – 200 triệu đồng, phạt cải tạo không giam giữ đến 03 năm hoặc phạt tù từ 06 tháng đến 03 năm với trường hợp mua bán trái phép hóa đơn dạng phôi từ 50 số đến dưới 100 số hoặc hóa đơn, chứng từ đã ghi nội dung từ 10 số đến dưới 30 số hoặc thu lợi bất chính từ 30.000.000 đồng đến dưới 100.000.000 đồng.

– Phạt tiền từ 200.000.000 đồng đến 500.000.000 đồng hoặc phạt tù từ 01 năm đến 05 năm nếu phạm tội thuộc một trong các trường hợp:

+ Có tổ chức;

+ Có tính chất chuyên nghiệp;

+ Lợi dụng chức vụ, quyền hạn;

+ Hóa đơn, chứng từ ở dạng phôi từ 100 số trở lên hoặc hóa đơn, chứng từ đã ghi nội dung từ 30 số trở lên;

+ Thu lợi bất chính 100.000.000 đồng trở lên;

+ Gây thiệt hại cho ngân sách nhà nước 100.000.000 đồng trở lên;

+ Tái phạm nguy hiểm.

– Người phạm tội còn có thể bị phạt tiền từ 10.000.000 đồng đến 50.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm.

(2) Đối với pháp nhân thương mại

– Phạt tiền từ 100.000.000 đồng đến 500.000.000 đồng với pháp nhân thương mại mua bán trái phép hóa đơn ở dạng phôi từ 50 số đến dưới 100 số hoặc hóa đơn, chứng từ đã ghi nội dung từ 10 số đến dưới 30 số hoặc thu lợi bất chính từ 30.000.000 đồng đến dưới 100.000.000 đồng.

– Phạt tiền từ 500.000.000 đồng đến 1.000.000.000 đồng nếu phạm tội một trong các trường hợp sau:

+ Có tổ chức;

+ Có tính chất chuyên nghiệp;

+ Hóa đơn, chứng từ ở dạng phôi từ 100 số trở lên hoặc hóa đơn, chứng từ đã ghi nội dung từ 30 số trở lên;

+ Thu lợi bất chính 100.000.000 đồng trở lên;

+ Gây thiệt hại cho ngân sách nhà nước 100.000.000 đồng trở lên;

+ Tái phạm nguy hiểm.

– Đình chỉ hoạt động vĩnh viễn nếu phạm tội thuộc trường hợp quy định tại Điều 79 Bộ luật Hình sự năm 2015

– Pháp nhân thương mại còn có thể bị phạt tiền từ 50.000.000 đồng đến 200.000.000 đồng, cấm kinh doanh, cấm hoạt động trong một số lĩnh vực nhất định từ 01 năm đến 03 năm hoặc cấm huy động vốn từ 01 năm đến 03 năm.

Xem thêm: [CẢNH BÁO] Thủ đoạn lừa đảo cập nhật tài khoản thuế

Trên đây là những chia sẻ của 1KETOAN về vấn đề rủi ro khi giao dịch với các doanh nghiệp thuộc danh sách rủi ro về hóa đơn. Các doanh nghiệp khi giao dịch với bất kỳ đối tác kinh doanh nào cũng cần có sự tìm hiểu kỹ càng để tránh các hậu quả không đáng có.

Hãy liên hệ ngay Hotline/Zalo 24/7: 0888.005.630 hoặc để lại thông tin trên website 1ketoan.com để được chuyên viên của chúng tôi tư vấn, hỗ trợ thêm các vấn đề kế toán thuế!