Kê Khai Thuế Quý IV.2020: Hạn Nộp và Mức Xử Phạt Vi Phạm

Kê khai thuế là quá trình doanh nghiệp kê khai, báo cáo trên máy tính thông qua các tờ khai, biểu mẫu chung của tổng cục thuế sau đó hoàn thiện và nộp qua tờ khai cho cơ quan thuế. Đây là hình thức tự nguyện. Để đảm bảo việc kê khai đúng quy định, mời bạn cùng 1ketoan tìm hiểu qua bài viết: Kê khai thuế quý IV: Hạn nộp và mức xử phạt vi phạm dưới đây.

Thời hạn nộp báo cáo kê khai thuế quý IV.2020

Thời hạn

Công việc cần phải làm xong trước 30/01/2021

- Tờ khai thuế GTGT Quý IV/2020

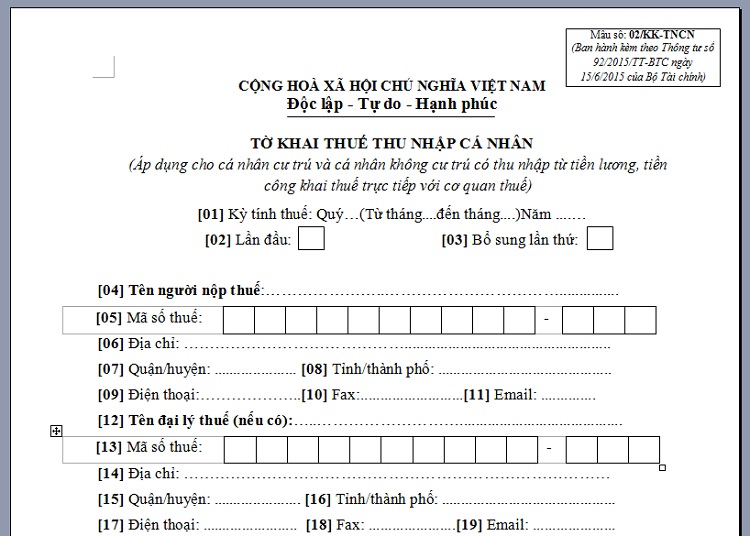

- Tờ khai thuế TNCN Quý IV/2020 (nếu có)

- Nộp thuế TNDN tạm tính Quý IV 2020 (nếu có)

- BC tình hình sử dụng Hóa đơn Quý IV/2020

- Nộp tiền thuế môn bài năm 2021

Công việc phải làm xong trước 31/03/2021

- Quyết toán thuế TNDN năm 2020

- Quyết toán thuế TNDN năm 2020

- Báo cáo tài chính năm 2020

>>>> Chi tiết: [Mới Nhất] Thời Hạn Nộp Báo Cáo Tài Chính 2020

Lưu ý

- Thời hạn trên áp dụng cho trường hợp nộp bản giấy trực tiếp tới cơ quan thuế (Nếu trùng thời gian nghỉ lễ thì sẽ được dời sang ngày tiếp theo). Phương án tốt nhất cho doanh nghiệp là nộp trước hạn chót tránh dồn dập, gấp gáp vào sát hạn nộp.

- Nếu doanh nghiệp thực hiện nộp hồ sơ thuế điện tử sẽ phải tuân thủ theo quy định hạn nộp kê khai thuế theo quy định ban đầu. Có nghĩa là nếu rơi vào ngày nghỉ lễ, doanh nghiệp sẽ phải nộp như thường.

Mức xử phạt vi phạm kê khai thuế

Theo Điều 9 Thông tư 166/2013/TT-BTC quy định Các trường hợp xử phạt theo thời gian nộp chậm tờ khai và báo cáo thuế như sau:

Quá thời hạn từ 1 – 5 ngày

Trong trường hợp doanh nghiệp có tình tiết giảm nhẹ sẽ bị xử phạt cảnh cáo.

Quá thời hạn từ 5 – 10 ngày

Doanh nghiệp sẽ bị xử phạt 700.000 đồng hoặc

- Tối thiểu không thấp hơn 400.000 đồng nếu có tình tiết giảm nhẹ.

- Tối đa không cao hơn 1.000.000 đồng nếu có tình tiết tăng nặng.

Quá thời hạn từ 10 – 20 ngày

Doanh nghiệp sẽ bị xử phạt 1.400.000 đồng hoặc

- Tối thiểu không thấp hơn 800.000 đồng nếu có tình tiết giảm nhẹ.

- Tối đa không cao hơn 2.000.000 đồng nếu có tình tiết tăng nặng.

Quá thời hạn từ 20 – 30 ngày

Doanh nghiệp sẽ bị xử phạt 2.100.000 đồng hoặc

- Tối thiểu không thấp hơn 1.200.000 đồng nếu có tình tiết giảm nhẹ;

- Tối đa không cao hơn 3.000.000 đồng nếu có tình tiết tăng nặng.

Quá thời hạn từ 30 – 40 ngày

Doanh nghiệp sẽ bị xử phạt 2.800.000 đồng hoặc

- Tối thiểu không thấp hơn 1.600.000 đồng nếu có tình tiết giảm nhẹ;

- Tối đa không cao hơn 4.000.000 đồng nếu có tình tiết tăng nặng.

Quá thời hạn trên 40 ngày

Doanh nghiệp sẽ bị xử phạt 3.500.000 đồng hoặc

- Tối thiểu không thấp hơn 2.000.000 đồng nếu có tình tiết giảm nhẹ;

- Tối đa không cao hơn 5.000.000 đồng nếu có tình tiết tăng nặng.

Gồm những trường hợp sau:

- Nộp hồ sơ kê khai thuế quá thời hạn quy định từ trên 40 đến 90 ngày;

- Nộp hồ sơ kê khai thuế quá thời hạn quy định từ trên 90 ngày nhưng không phát sinh thêm số thuế phải nộp;

- Nộp hồ sơ kê khai thuế nhưng không phát sinh số thuế phải nộp (trừ trường hợp Nhà nước có quy định không phải nộp hồ sơ thế);

- Nộp hồ sơ kê khai thuế chậm trên 90 ngày kể từ ngày hết hạn nộp thuế nhưng chưa đến hạn nộp hồ sơ quyết toán thuế năm.

>>>> Chi tiết: Hướng Dẫn Nộp Báo Cáo Tài Chính 2020 Online Cho Doanh Nghiệp Nhỏ

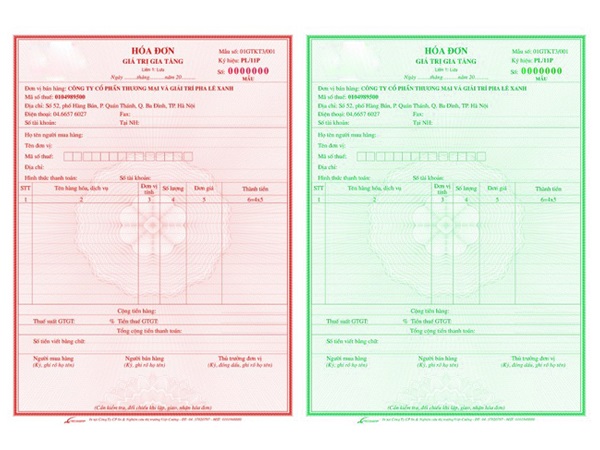

Lưu ý về hóa đơn khi kê khai thuế

Hóa đơn là một trong những chứng từ để công ty kê khai, tính và khấu trừ thuế nhưng không phải hóa đơn nào cũng được kê khai và khấu trừ.

Đối với hóa đơn đầu vào

- Quy định về hóa đơn đủ điều kiện khấu trừ

Những hóa đơn mua vào có giá trị từ 20 triệu trở lên phải chuyển qua ngân hàng thanh toán mới được khấu trừ thuế giá trị gia tăng.

- Khấu trừ đối với tài sản cố định

Nếu tài sản cố định là ô tô chở người từ 9 chỗ trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển) có giá trị trên 1,6 tỷ đồng thì số thuế giá trị gia tăng đầu vào tương ứng với phần giá trị trên 1,6 tỷ đồng đó sẽ không được khấu trừ. Nhưng nếu công ty có ngành nghề là vận tải thì được khấu trừ toàn bộ thuế giá trị gia tăng đầu vào.

- Hóa đơn đã kê khai năm trước năm sau hạch toán

Nếu đã kê khai trên tờ khai của năm nay nhưng lại không đưa vào hạch toán của năm mà lại hạch toán sang năm sau thì GTGT hóa đơn của năm đó sẽ không được khấu trừ.

- Hóa đơn thuê văn phòng

Một số doanh nghiệp thuê văn phòng là các căn hộ của các cá nhân không phát hành hóa đơn GTGT. Do vậy, phải lên cơ quan thuế mua hóa đơn bán hàng để phát hành hóa đơn cho doanh nghiệp và nộp thuế bào gồm thuế GTGT.

- Hóa đơn đối với dự án

Thuế GTGT của một số dự án nếu đến thời điểm quyết toán đã bị hủy bỏ sẽ không được khấu trừ số thuế GTGT đó.

Đối với hóa đơn đầu ra

- Nội dung trên hóa đơn

Chú ý cách diễn giải cụ thể, rõ ràng.

- Kiểm tra có bỏ sót hóa đơn không?

Phải kiểm tra lại mỗi tháng để chắc chắn không bỏ sót. Nếu bỏ sót thì ngay lập tức phải kê khai bổ sung và kê khai nộp ngay.

- Các sản phẩm nội bộ phải xuất hóa đơn

Doanh nghiệp trả lương cho lao động, từ thiện, biếu tặng,.. bằng sản phẩm hàng hóa đều phải xuất hóa đơn và kê khai nộp thuế GTGT.

>>>> Xem thêm: Tại Sao Phải Kê Khai Thuế Theo Tháng/Quý/Năm?

Trên đây là những tổng hợp về thời hạn và mức xử phạt cho doanh nghiệp khi thực hiện kê khai thuế. Trong quá trình thực hiện, anh chị cần tham khảo ý kiến chuyên gia, anh chị vui lòng liên hệ 1ketoan theo hotline (24/7): 0888.005.630 hoặc để lại thông tin TẠI ĐÂY.